Fattura nel regime forfettario

Con la legge di bilancio 2019 sono state introdotte alcune novità a vantaggio dei contribuenti che rientrano nel regime forfettario. Partite IVA e start-up che non superano la soglia di 65.000 euro di ricavi all’anno possono contare su alcune agevolazioni, prime fra tutte l’esenzione dall’indicazione dell’IVA in fattura.

Vi spieghiamo a che cosa bisogna prestare attenzione quando si emette una fattura nel regime forfettario.

Chi rientra nel regime forfettario?

Nel 2019 sono stati aumentati i limiti dei ricavi per aderire al regime forfettario, portati ora fino a 65.000 euro in un anno con l’introduzione della flat tax partite IVA 2019. Per il regime forfettario per le start-up sono rimasti invariati i coefficienti di redditività per il tipo di attività svolta (v. codice ATECO) per calcolare la flat tax del 15% e del 5%.

Una start-up in regime forfettario per i primi 5 anni di attività ha la possibilità di avere una riduzione di 1/3 del reddito imponibile se nei 3 anni precedenti non ha svolto attività artistica, professionale o d’impresa; se l’attività esercitata non risulti una prosecuzione di altre forme di attività svolte come dipendente o lavoratore autonomo; se, nel caso di prosecuzione di un’attività svolta in precedenza da un altro soggetto, il totale dei ricavi nell’anno di imposta precedente non sia stato superiore a 65.000 euro.

Ovviamente si ha sempre la scelta di non aderire al regime forfettario e quindi passare automaticamente al regime ordinario, adempiendo semplicemente a tutti gli obblighi previsti di contabilità ordinaria. Infatti gli imprenditori devono valutare bene se questo regime forfettario sia conveniente per loro, perché aderendovi perdono il diritto alla rivalsa IVA. Ciò significa che non può esserci l'addebito dell'IVA a titolo di rivalsa e alla detrazione IVA in tutti i casi, quindi anche se assolta, dovuta o addebitata.

Direttive da seguire per emettere fattura

Anche chi aderisce al regime forfettario deve sostanzialmente seguire il D.P.R. n. 633/1972. In particolare nell’art. 21 sono indicati tutti i dati che devono essere presenti in una fattura.

Solitamente tutti gli imprenditori, indipendentemente dal regime di contabilità che adottano, sono tenuti a emettere fattura entro il 15 del mese successivo a quello di effettuazione dell’operazione di cessione di beni o prestazione di servizi. Se ciò non avviene si può andare incontro a sanzioni.

I requisiti da soddisfare anche per le fatture nel regime forfettario rimangono quindi gli stessi delle normali fatture e anche chi aderisce al regime forfettario può inviare le fatture per posta o in formato elettronico; infatti l'obbligo di fatturazione elettronica rimane facoltativo per i contribuenti del forfettario e non esiste quindi un procedimento di trasmissione specifico per questo tipo di regime. Ovviamente è importante garantire la veridicità e l’integrità di tutti i dati riportati in fattura.

Dati obbligatori

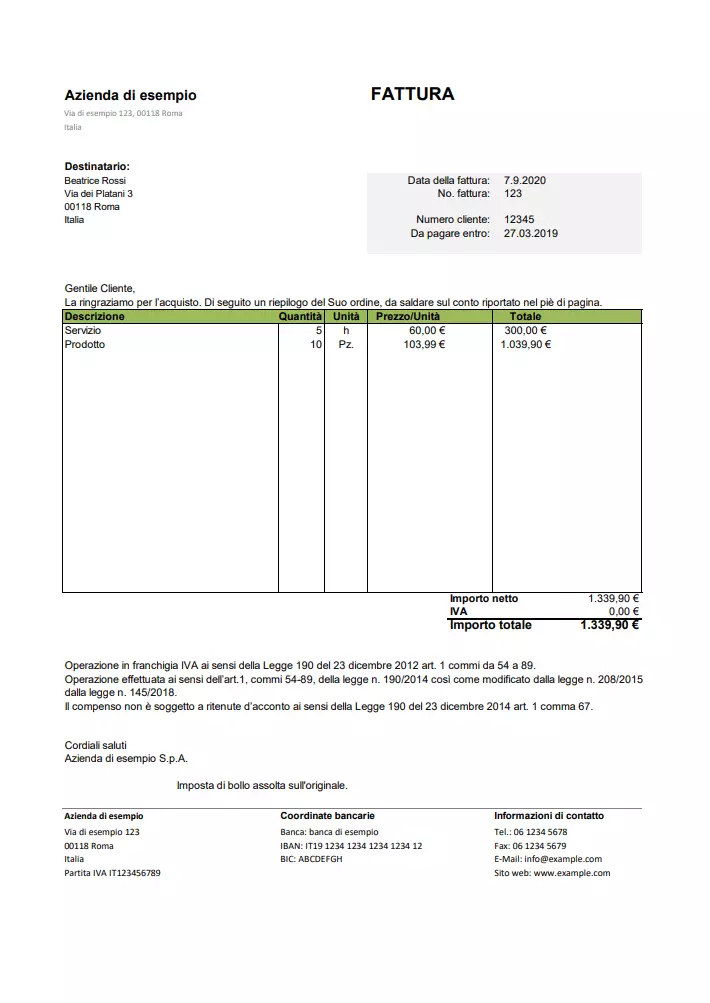

Ad eccezione dell’indicazione dell’IVA, in una fattura emessa nel regime forfettario sono obbligatori tutti i dati previsti per legge, vale a dire:

- nome e indirizzo completo del contribuente in regime forfettario;

- nome e indirizzo completo del beneficiario della prestazione;

- partita IVA;

- data di emissione fattura;

- numero di fattura progressivo;

- quantità e descrizione degli oggetti consegnati o tipo di prestazione svolta;

- data di consegna della merce o di termine della prestazione;

- prezzo o retribuzione;

- sconti sul prezzo concordati preliminarmente;

- indicazione di esenzione IVA.

Come si nota, nella fattura per il regime forfettario è necessario aggiungere una dicitura che chiarisca la mancata applicazione dell’IVA. Una possibile frase sarebbe: “Operazione effettuata ai sensi dell’art.1, commi 54-89, della legge n. 190/2014 così come modificato dalla legge n. 208/2015 e dalla legge n. 145/2018”.

Inoltre andrebbe annotato che si tratta di un’“operazione in franchigia da IVA”. Infine quando la fattura è di importo superiore a 77,47 euro è necessario applicare un’imposta di bollo sull’originale.

Nel Codice civile sono contenuti ulteriori obblighi relativi ai dati da indicare in fattura. Ad esempio le società di capitali devono riportare il capitale sociale effettivamente versato, mentre le SRL con un unico socio devono scrivere come l’azienda sia costituita da un’unica persona.

Obbligo di conservazione delle fatture

Anche per le fatture nel regime forfettario vige l’obbligo di conservazione delle fatture per almeno 3 anni, come per le normali fatture. In linea di massima una fattura cartacea va conservata in questa forma, così come una elettronica va mantenuta in digitale, tuttavia, a volte, è possibile ricorrere a strumenti informatici per memorizzare i singoli documenti cartacei in formato digitale.

Modello di fattura per il regime forfettario

Di seguito vi presentiamo un esempio di fattura per il regime forfettario, che potete scaricare e utilizzare come orientamento per emettere le vostre fatture.

Vi preghiamo di osservare la nota legale relativa a questo articolo.