Valore attuale netto: definire il net present value di un investimento

Un investimento è da considerarsi buono quando genera una rendita. La redditività di un investimento è il risultato del rapporto del rendimento previsto con l’importo inizialmente investito. Ma come si possono valutare oggi quelli che saranno i flussi di cassa futuri?

In questo contesto, in finanza si parla di valore del denaro nel tempo (in inglese: time value of money, TVM). Con ciò si intende che un’entrata oggi ha più valore di una in futuro dello stesso importo. Motivazione: il denaro in vostro possesso può essere investito sul mercato dei capitali in modo remunerativo.

Immaginate di spendere 10.000 euro per 2 anni e ricevere infine l’importo nella sua totalità. In questo caso avreste avuto una perdita, pari al valore dell’interesse generato da un investimento della durata di due anni. In questo caso si parla di costi opportunità. Nella pianificazione di un investimento, bisogna tener conto anche di questi ultimi, effettuando ad esempio il calcolo del valore attuale netto.

Il valore presente dei pagamenti futuri viene stabilito attraverso l’attualizzazione. Qui si sottrae l’importo degli interessi, che generano un investimento alternativo dello stesso valore nel periodo di riferimento.

Vi illustreremo il calcolo passo dopo passo con l’aiuto di un esempio pratico.

Cos’è il valore attuale netto?

Il valore attuale netto (in sigla VAN - dall’inglese: Net Present Value, abbreviato NPV), è un indice che esprime una pianificazione dinamica degli investimenti. Gli investitori sfruttano il VAN per stabilire il valore dei versamenti e pagamenti futuri allo stato attuale. In questo modo si possono confrontare i capitali di diverse fasce di calcolo e valutare tra loro diverse possibilità di investimento in base alla redditività.

Il calcolo d’investimento viene utilizzato nell’ambito della pianificazione di questi ultimi, e comprende diverse procedure di calcolo che permettono una valutazione razionale dei progetti di investimento. In economia aziendale si fa una differenza tra calcoli d’investimento statici e dinamici. Mentre i processi statici si orientano sul tipico anno medio degli investimenti, i processi dinamici considerano l’intera durata dell’investimento e includono anche le oscillazioni dei versamenti e pagamenti generati dall’investimento nei diversi periodi di riferimento. Il calcolo del valore attuale netto fa parte dei processi dinamici di calcolo d’investimento.

I valori attuali netti vengono mediati e valutati nell’ambito del metodo del valore attuale netto.

Il valore attuale netto è la somma delle entrate e delle uscite monetarie di un investimento al momento attuale. In italiano si abbrevia con la sigla VAN.

Come si calcola il valore attuale netto?

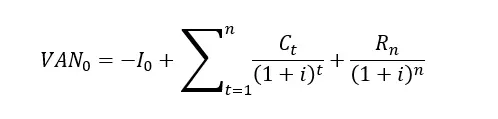

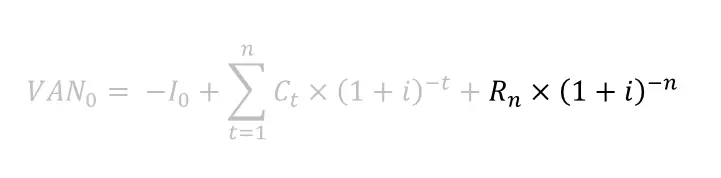

Il calcolo del valore attuale netto si esegue con la formula sottostante:

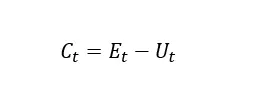

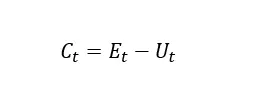

Perciò si applica:

Il significato dei parametri di calcolo eseguiti è presentato nella tabella seguente.

| I0 | Investimento al punto di partenza (t = 0) |

| n | Durata in anni |

| t | Intervallo temporale |

| Ct | Flusso di cassa |

| Et | Entrate al momento t |

| Ut | Uscite al momento t |

| i | Tasso di sconto in % |

| Rn | Valore residuo |

| VAN0 | Valore attuale netto |

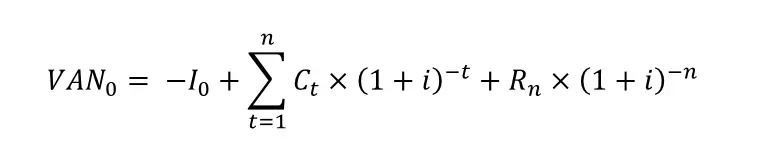

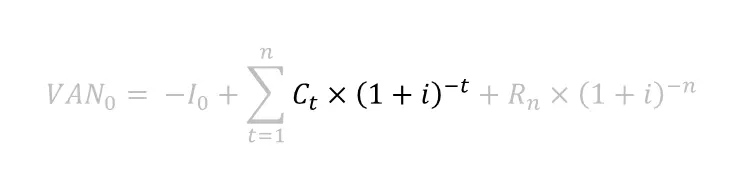

In basso troverete una variante della formula:

Con entrambe le formule si ottiene lo stesso risultato.

A prima vista, osservando la formula illustrata, il processo del calcolo del valore attuale netto potrebbe sembrare molto complesso, ma in realtà si può scomporre in sette semplici passi.

Per stabilire il valore attuale netto di un investimento bisogna procedere come segue.

- Stabilire l’importo dell’investimento.

- Stabilire la durata dell’investimento.

- Calcolare i flussi di cassa dei relativi intervalli temporali.

- Stabilire un tasso di sconto.

- Definire il valore residuo del vostro investimento.

- Determinare il valore attuale di ciascun intervallo dell’investimento.

- Determinare il valore attuale netto del vostro investimento.

Vi illustreremo il calcolo con l’aiuto di un esempio pratico.

Immaginate di gestire una falegnameria e di pianificare un nuovo sistema di estrazione che includa di investire una quota per una bricchettatrice. Il nuovo apparecchio dovrà raccogliere polveri e trucioli di legno e pressare bricchette per guadagnare spazio, che verranno poi smaltite in maniera redditizia. Ma apparecchi di questo tipo sono costosi. Per valutare se l’investimento vale la pena, bisogna calcolare il suo valore attuale netto.

Fase 1: definire l’importo dell’investimento

Per prima cosa bisogna definire i costi da sostenere all’inizio dell’investimento, raccogliendo tutte le uscite al momento di partenza t = 0

L’importo dell’investimento prenderà in considerazione tutti i costi monetari collegati all’investimento che insorgono al momento attuale; ad esempio:

- Costi per apparecchiature, impianti, veicoli o attrezzature

- Costi per l’assunzione del personale o la relativa formazione

- Costi per i servizi (per es. pubblicità)

In quanto uscita, l’intero valore dell’importo dell’investimento viene considerato come importo negativo nel calcolo del valore attuale netto.

Per il nostro esempio, ipotizziamo che un impianto di estrazione con bricchettatrice delle dimensioni richieste costi circa 26.000 euro. A questi si aggiungono 3.000 euro di costi per l’installazione dell’impianto nonché 1000 euro per la formazione dei lavoratori. L’importo totale dell’investimento ammonta allora a 30.000 euro, da spendere all’inizio del periodo.

Fase 2: stabilire la durata dell’investimento

Il valore attuale netto si stabilisce con un calcolo dinamico dell’investimento. Qui bisogna suddividere la durata dell’investimento (n) in intervalli temporali (t), per cui determinare e attualizzare flussi di cassa separati. Il valore attuale netto prenderà in considerazione sia le oscillazioni delle entrate e uscite sull’investimento che gli sviluppi del mercato dei capitali, che si ripercuotono sul tasso di sconto, attribuito per l’attualizzazione dei flussi di cassa.

Valutate innanzitutto la durata dell’investimento pianificato. Si tratta di un periodo di tempo in cui l’investimento genera entrate e uscite. Di solito, la durata di un investimento si misura in anni. Anche per l’attualizzazione si utilizzano intervalli temporali di un anno.

Ritornando al nostro esempio, il produttore dell’impianto di estrazione ha indicato una durata di 20 anni. Perciò noi pianifichiamo, già dopo 4 anni, di sostituire l’apparecchio con uno nuovo, e rivendere il vecchio impianto al prezzo più alto possibile. Partiamo dunque da una durata dell’investimento di 4 anni (n = 4). Questa corrisponde a 4 intervalli temporali, ciascuno della durata di un anno, per i quali bisogna poi determinare e attualizzare flussi di cassa separati.

Fase 3: calcolare i cashflow

La base del calcolo del VAN è l’attualizzazione di tutte le possibili entrate e uscite connesse all’investimento in questione.

Per il calcolo bisogna determinare le entrate in eccesso per ciascun intervallo temporale (chiamate anche flussi di cassa), calcolando la differenza tra le entrate e le uscite.

Per il nostro esempio di investimento, calcoliamo i flussi di cassa di 4 anni prendendo in considerazione tutte le entrate e le uscite previste.

Un commerciante all’ingrosso di combustibili alternativi si offre come acquirente per i bricchetti. Questo genera entrate annue di 10.000 euro. Ma l’impianto di estrazione ha anche costi di corrente e manutenzione. Secondo le informazioni del produttore, questi si aggirano intorno ai 4.000 euro all’anno. Inoltre, ogni due anni, si presentano dei costi pari a 2000 euro per il ricambio di componenti soggette ad usura.

Perciò ne risultano i seguenti flussi di cassa per i quattro intervalli temporali della durata dell’investimento.

| Entrata | Uscita | Entrata in eccesso | |

|---|---|---|---|

| C1 | 10.000 € | 4.000 € | 6.000 € |

| C2 | 10.000 € | 6.000 € | 4.000 € |

| C3 | 10.000 € | 4.000 € | 6.000 € |

| C4 | 10.000 € | 6.000 € | 4.000 € |

Fase 5: definire il valore residuo

Il valore residuo di un investimento corrisponde ai proventi della liquidazione alla fine del periodo di investimento. Un costo del genere deriva ad esempio dalla vendita di apparecchi e veicoli. Se alla fine della durata dell’investimento si presentano costi, come ad esempio costi di smaltimento, si parla di proventi della liquidazione in negativo. Per il calcolo del valore attuale netto viene attualizzato anche il valore residuo.

Il valore residuo si determina solo in caso di necessità. Questo perché non tutti gli investimenti sono collegati a dei proventi della liquidazione. Le formazioni, ad esempio, rappresentano un investimento per la qualifica del personale, per cui non ne risulta un valore residuo.

Invece, per il nostro esempio, ipotizziamo di riuscire a rivendere l’impianto di estrazione con bricchettatrice dopo quattro anni per la metà del prezzo nuovo. Il valore residuo ammonta allora a 13.000 euro.

Fase 4: stabilire il tasso di sconto

L’attualizzazione dei flussi finanziari per la durata dell’investimento avviene mediante un tasso di sconto. Si tratta di un parametro centrale per il calcolo del valore attuale netto.

Potete stabilire il valore del tasso di sconto considerando il principio di costi opportunità del tasso di interesse del miglior investimento possibile. Non dimenticate di considerare anche il fattore inflazione.

Diversamente rispetto ai processi statici di calcolo d’investimento, con il metodo del valore attuale netto è possibile anche prendere in considerazione i processi della curva dei rendimenti e gli interessi composti. Per ciascun intervallo temporale, se necessario, potrà essere applicato un diverso tasso di sconto.

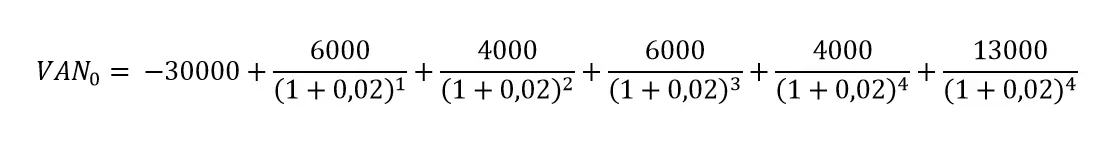

Per il nostro esempio ipotizziamo che voi abbiate la possibilità di investire sul mercato dei capitali un importo (30.000 euro) con un tasso d’interesse del 0,02% senza rischi. Utilizziamo allora questo tasso d’interesse come tasso di sconto.

Fase 6: determinare i valori attuali

Il valore attuale corrisponde al valore di un pagamento al momento attuale e viene calcolato mediante l’attualizzazione.

Per calcolare i valori attuali da noi definiti, determiniamo il tasso di sconto definito e lo calcoliamo mediante la formula del valore attuale netto insieme ai flussi di cassa dei singoli intervalli stabiliti in precedenza.

Come risultato, per ciascun flusso di cassa per la durata dell’investimento e per il valore residuo, otterremo un valore, che corrisponde al valore attuale dell’importo corrispondente al punto di partenza.

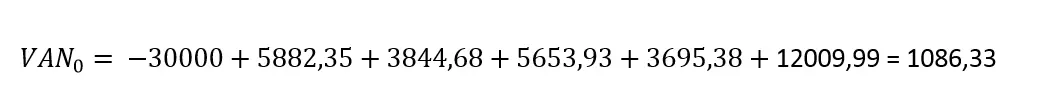

Fase 7: determinare il valore attuale netto

Il valore attuale netto è quello totale di un investimento. Per determinarlo, bisogna aggiungere i valori attuali di tutti gli intervalli temporali della durata dell’investimento e sottrarre infine l’importo investito.

Nel nostro esempio otteniamo un valore attuale netto pari a 1086,33 euro. Come valuteremo questo risultato?

Interpretazione del valore attuale netto

Se la somma di tutti i valori attuali (chiamata anche valore di rendimento(VDR0) ) è maggiore dell’importo dell’investimento, allora ne consegue un valore attuale netto positivo, come nell’esempio di sopra.

Un valore attuale netto positivo (VAN0 > 0) – pari ad esempio a 1086,33 euro, mostra che l’investimento pianificato realizza più utile rispetto ad un deposito bancario al tasso di sconto selezionato. Dal punto di vista finanziario, un investimento di questo tipo è sensato.

Se invece ottenete un valore attuale netto negativo (VAN0 < 0), allora l’investimento potrebbe comportare delle perdite ed è meglio non intraprenderlo.

Se il valore attuale netto ammonta esattamente a 0 Euro, allora il vostro investimento dipenderà esclusivamente dal tasso di sconto, anche se non ci sarà nessun ulteriore profitto e dunque non offrirà nessun reale vantaggio finanziario rispetto a un investimento bancario senza rischi.

| Valore attuale | Valutazione | Descrizione |

| VAN0 > 0 | Investimento redditizio | L’investimento genera maggiori profitti di un investimento bancario con il tasso di sconto selezionato. |

| VAN0 < 0 | Investimento non redditizio | L’investimento genera minori profitti di un investimento bancario con il tasso di sconto selezionato. |

| VAN0 = 0 | L’investimento non offre alcun vantaggio rispetto ad un investimento bancario senza rischi. | L’investimento dipende esclusivamente dal tasso di sconto. |

Il valore attuale netto permette di valutare un singolo investimento o confrontare tra loro diverse possibilità. Se confrontate la redditività di diversi investimenti, quella più conveniente dal punto di vista economico sarà quella con il maggior valore attuale netto.

Punti di forza e debolezze del valore attuale netto?

Calcolando il valore attuale netto con i metodi illustrati qui sopra, tutti gli intervalli temporali dell’investimento vengono trattati in maniera indipendente tra loro. Il metodo del valore attuale netto è anche un processo dinamico per il calcolo d’investimento. Rispetto ai processi statici, questi hanno il vantaggio di elaborare situazioni più complesse, come ad esempio diversi flussi di cassa negli intervalli temporali oppure un cambiamento nel tasso di sconto.

Il valore attuale netto è molto più apprezzato soprattutto per la relativa semplicità del processo di calcolo. L’indice è inequivocabile e non lascia spazio ad interpretazioni. Eppure i critici mettono in dubbio l’affidabilità del VAN.

Il metodo del valore attuale netto è problematico soprattutto per i seguenti punti:

- Il calcolo del valore attuale netto si basa sull’ipotesi di un mercato dei capitali perfetto.

- In più punti il calcolo si basa su presupposti soggettivi che influiscono in modo determinante sulla misura del valore attuale netto.

Il metodo del valore attuale netto parte da un mercato dei capitali fortemente semplificato, soprattutto per l’equiparazione tra tasso creditore e tasso debitore. Non si considerano neanche le regole fiscali. Sul piano pratico, queste condizioni non vengono rispettate. Si tratta quindi di un indice, che non si può trasportare su un piano reale senza alcuna riserva.

Inoltre vi è il rischio che gli imprenditori pianifichino investimenti non redditizi a causa di previsioni errate. Sia il tasso di sconto che il valore dei flussi di cassa si basano su prognosi e vengono stabiliti in maniera piuttosto casuale con una base dati insufficiente. Tutti i presupposti del calcolo del valore attuale netto dovrebbero essere commentati e comprovati in maniera sufficiente, ad esempio attraverso offerte bancarie concrete, dati specifici o informazioni finanziarie degli anni scorsi.